近日,资产管理规模近3000亿美元的资产管理机构施罗德投资(Schroders)发文讨论了欧洲的低利率或负利率是如何影响银行业的,并解释了一些银行受到的冲击比其他银行更严重的原因。

上个月,欧洲央行(ECB)将其存款利率进一步下调至负值,降至-0.5%,并重启其资产购买计划(即所谓的量化宽松QE,包括购买政府债券等资产)。

随着经济增长乏力、通胀减弱,许多市场人士预计未来还会进一步降息。

低利率或负利率本应通过降低借贷成本(并降低储蓄的吸引力)来刺激经济。购买债券是为了鼓励投资者购买高风险/高回报的资产。

但低利率对银行不利的原因有很多,股价也因此受到影响。下面的图表显示了过去15年银行业(蓝线)与摩根士丹利资本国际欧洲指数(MSCI Europe index)相比的表现。

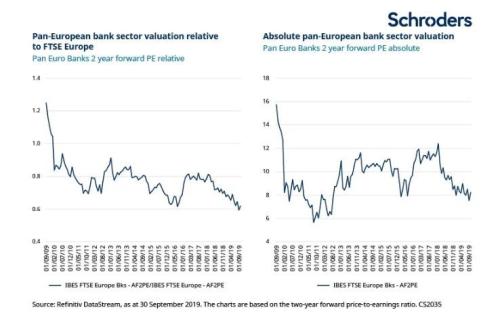

如下图所示,这使得银行的估值比历史水平(左)低了约20%,绝对价值(右)低了25%。

No.1

为什么低利率对银行不利?

----它们反映了经济的疲软。

首先,重要的是要记住,低利率是为了刺激已经疲软的经济。如果经济疲软,那么来自消费者和企业的贷款需求可能会很低。这意味着银行将难以扩大业务,可能需要降低贷款利率。

在一些国家,银行甚至可能需要降低已经发放的贷款的利率。规则各不相同,但如果市场利率下降,客户要求相应降低抵押贷款或贷款的利率,那么一些国家的银行需要将这种降低转嫁出去。这使得他们很难保住自己的利润。法国的银行尤其容易受到这种影响。

与此同时,在其他国家,贷款通常是以Euribor(欧元银行同业拆借利率)的固定利差定价的,在合同期限内不能改变。较低的利率意味着银行的利润率较低。在这种情况下,西班牙和意大利的银行受到的影响尤为严重。

----银行持有大量债券。

其次,银行通常在资产负债表上持有大量债券;一部分是为了赚取利息,另一部分是为了管理流动性风险。由于债券收益率如此之低(量化宽松政策增加了对债券的需求,从而推高了价格,降低了收益率),银行通过这种方式获得的收益非常少。

----他们被迫将存款进行投资。

第三,尽管利率环境较低,但存款增长实际上相当强劲,因为不确定性在鼓励客户持有现金。尤其是,向零售客户收取存款费用是一种禁忌(甚至在西班牙等一些国家是非法的)。因此,银行通常别无选择,只能以负利率将不断增加的存款投入欧洲央行或短期证券。

欧洲央行已经采取了一些措施来解决最后一点。它正在引入一种“分层”制度,在这种制度下,一家银行在央行的存款不会全部受制于负利率。它还推出了新一轮廉价融资(TLTRO 3,即定向长期再融资操作)。这一想法是,银行可以以低于市场成本的价格获得融资,但前提是它们必须扩大贷款规模。在经济疲弱的情况下,这是很难做到的,可能会给贷款息差带来压力。

No.2

欧洲银行业分析师Justin Bisseker:对整个行业有什么影响?

总体情况是,低利率不利于银行的收入。欧洲央行已经采取了一些措施来缓解影响,但效果有限。

话虽如此,低利率的影响力因国家和银行而异。泛欧银行业包括许多不同的地理区域:不仅是欧元区,还有英国、北欧和瑞士。欧洲央行的最新举措显然对欧元区银行影响最大。

按市值计算,在欧元区上市的银行约占整个欧洲银行业的50%。但实际上,只有约30%的行业市值与欧元区收益相关。有很大一部分在其他市场有大量敞口。例如,奥地利第一储蓄银行(Erste Group Bank)和欧洲最大的银行集团之一裕信银行(UniCredit)都在东欧有业务,而西班牙的大型银行则主要在拉美开展业务。

在其他地区,比如英国,利率是正的。挪威央行9月份再次加息,挪威的银行将能够把加息的影响传递给借款者;他们能够每六周对抵押贷款重新定价一次。

对于承受低利率压力的银行来说,削减成本是一种试图保护盈利能力的选择。但说起来容易做起来难。重组业务成本高昂,许多银行根本没有足够的资本为其提供资金。更重要的是,在工会力量强大的国家,裁员的成本可能高得令人望而却步,这主要适用于欧元区国家,而在北欧和英国,裁员可能更容易实现。

所有这些造就了一个非常多样化的行业,因此在低利率的影响和银行应对能力方面存在巨大差异。利率压力可能会减弱,市场对利率的预期可能会迅速改变,而积极的消息,例如中美贸易协定,可能会导致利率上升。但是,如果目前的情况持续下去,似乎很明显,近年来失败的银行将继续亏损,而赢家将继续获胜。

No.3

投资者该如何应对?

该行业的多样性为选股者提供了一个投资于他们认为实力较强的银行、避开实力较弱银行的机会。正如上面的图表所示,该行业的整体估值已经变得较低。尽管低利率的压力可能持续存在,但目前的市场估值水平可能为那些认为市场过于悲观的反向投资者提供了机会。

尽管欧洲央行9月份决定降息,但泛欧银行业在9月份的表现实际上非常好。该行业的回报率为9.5%,而摩根士丹利资本国际欧洲指数(MSCI Europe index)的回报率仅为3.8%。

这说明股价很少因为一个单一的驱动因素而波动。利率对银行的业务模式非常重要,但在投资时也需要考虑估值等问题。

责编:hxqroot

〖免责申明〗本文仅代表作者个人观点,其图片及内容版权仅归原所有者所有。如对该内容主张权益请来函或邮件告之,本网将迅速采取措施,否则与之相关的纠纷本网不承担任何责任。