近日,监管层不断释放政策利好消息。A股将“汇入”大量资金,券商等金融机构有望受益。

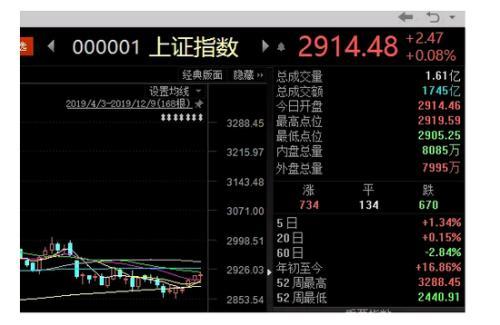

截至12月9日收盘,上证指数微涨0.08%,收报2914.48点,实现三连阳。年初至今,上证指数累计涨幅达16.86%。券商股方面,广发证券(000776,诊股)、华西证券(002926,诊股)、海通证券(600837,诊股)等10只个股“飘红”,涨幅分别为0.72%、0.43%、0.42%。

1

A股或迎大资金入市

近日,重磅消息集中爆发,MOM(管理人中管理人)新规落地、银行理财子公司可参考商业银行开立证券账户、深交所发布股票期权相关业务规则及指南。这些政策将利于A股迎来中长期增量资金,也为券商等金融机构带来业务机遇和挑战。

历时近10个月,证监会于12月6日发布《证券期货经营机构管理人中管理人(MOM)产品指引(试行)》。对MOM产品定义、运作模式、参与主体主要职责及资质要求、投资运作、内部控制及风险管理、法律责任等进行了规范。

长城证券(002939,诊股)非银金融分析师刘文强告诉《国际金融报》记者,MOM新规落地将丰富资管产品,促进泛资管下资本市场的规范、协调发展。具体来看,该政策有利于证券期货经营机构更好承接银行理财、保险、信托等各类机构资金的分层分散化管理及资产配置需求,意味着为资本市场注入更多中长期资金,激发市场活力,提升机构投资者比重。如何在众多MOM机构中实现差异化发展,将考验机构在研究定价、优质投资顾问客户资源发掘、IT系统开发、综合服务等方面的能力。同时,也预期券商IT接口开放政策将有望落地。

同日,中国结算修订《特殊机构及产品证券账户业务指南》,针对商业银行理财子公司的相关内容进行修订。在修订后,银行理财子公司可参考商业银行开立证券账户,并开立相关理财产品证券账户。

在业内看来,该政策有望引导万亿级银行理财资金入市。华泰证券(601688,诊股)认为,从资管行业层面来说,或将对现有公募基金、券商资管等国内主要资管机构形成冲击,资管行业格局或将重构。从A股层面来看,中性假设条件下,未来10年,银行理财子公司有望为A股带来增量资金1.34万亿元,同时将加速A股投资者的机构化,并将深刻影响A股投资风格。

12月7日,深交所发布股票期权相关业务规则及指南。这意味着12月9日(周一),深交所沪深300ETF期权就可以正式开户。早在11月8日,证监会正式启动扩大股票股指期权试点工作,将按程序批准上交所、深交所上市沪深300ETF期权、中金所上市沪深300股指期权。本次深市规则的推出是前期政策的延续,目的为深化资本市场改革、激发市场活力。

国盛证券表示,股票股指期权政策改革为长期巨量资金入市创造制度条件,金融股是有望受益者之一。具体来看,在监管层面,扩大股票股指期权试点有利于健全多层次资本市场体系,完善市场功能,吸引中长期资金入市,增强市场内在稳定性。对于投资者来说,更多的机构资金有了更好的对冲工具进入A股市场。另外,该政策有利于丰富券商等金融机构投资策略,为经纪业务增加创收渠道,金融衍生品的退出有助于做大基础产品规模,尤其利好头部券商。

2

券商如何看后市

临近年末,利好消息不断,券商对A股市场未来走势态度如何?

备受关注的是,中信证券(600030,诊股)持谨慎态度,12月初在《预期寻底,猫冬防御》为题的策略报告中指出,岁末年初最佳策略就是“猫冬”,并推荐配置低估值品种。理由是,12月经济下行和通胀上行的预期难见底,政策谋定而后动,短期难超预期,流动性宽松预期边际上减弱,且中美博弈复杂化,外部风险预期上升。四大预期寻底,机构资金博弈及赎回导致的被动减仓大概率将持续,“抱团”股短期调整未结束。

12月8日,中信证券在《资金博弈的性价比显著降低》策略报告中强调继续“猫冬”防御,原因是近期市场韧性主要源于预期反复下的资金博弈,包括PMI(采购经理人指数)超预期驱动短期资金“返场”,以及外资主动持续流入。再考虑机构“抱团”压力和明年1月面临解禁高峰,预计资金博弈的性价比将显著降低,市场韧性将减弱。

光大证券(601788,诊股)则认为,2020年A股将迎来新牛市。从全球视角来看,A股仍显低估。从大类资产角度来看,2020年上半年股优于债。明年上涨的主要动力将由今年的“贞下起元、估值修复”切换为盈利推动。“非典型滞”是短期制约市场上涨的根本因素,明年一季度开启弱元起下的新牛市。

责编:hxqroot

〖免责申明〗本文仅代表作者个人观点,其图片及内容版权仅归原所有者所有。如对该内容主张权益请来函或邮件告之,本网将迅速采取措施,否则与之相关的纠纷本网不承担任何责任。