今天暴哥和大家聊聊一家在世界上叱咤风云的银行巨头德意志银行的重组裁员,以及这会不会引起新一轮全面的经济危机?

近日德意志银行宣布将会重组企业和大裁员,经过这一次的重组德意志银行将退出全球股票交易业务以及调整利率产品相关业务。

而且德意志银行还将在2022年前将全球员工总数降至7.4万,也就是说未来几年将会裁员1.8万人。这一次的重组将耗资产74亿欧元(约合人民币572亿元)。因为这一次的大裁员,这几天德意志银行的股价暴跌。

这一次德意志银行的重组裁员对德国的影响还是比较大的。

因为德意志银行在德国的股权承销市场份额是数一数二的,2018年德意志银行占德国股票承销市场份额的9.4%,排名第二,仅次于摩根大通。而债券成交市场份额是7.6%,位列各大承销机构的榜首位置。

此外因为德意志银行2018年在美国的股权承销和债券承销的市场份额分别只占到3.7%和3.6%。

而摩根史丹利(002588,诊股)、高盛、摩根大通、花旗、美银美林、巴克莱、瑞士信贷、富国银行在美国的股权承销市场总份额是67.3%。

富国银行、摩根大通、巴克莱、美银美林、花旗、高盛、摩根史丹利、野村控股、汇丰银行在美国的债券承销市场份额占比是67.3%。

所以相比而言,德意志银行在美国占有的承销市场份额比较小,对美国股权和债券承销影响力并不是很大。

不过对于德意志银行这一次的大规模裁员,人们最为担忧的是,德意志银行会不会引发全面的金融危机,成为第二个“雷曼兄弟银行”?

1

德意志银行的商业版图!

德意志银行初创于1870年,刚开始德意志银行主要是经营信贷业务。

从德国本土最大的信贷银行,到进军零售商业银行领域,再到向国际化发展,再到向全能型银行转化,之后再从规模上的扩张变成精细化方向。

可以看出德意志银行的发展战略是从小扩张变大,之后再由全能型变成精细化。

那么德意志银行靠什么实现这样的扩张和转型的?并购重组。这已经是德意志银行惯用的手段了。下面是德意志银行成立以来的并购重组历程。

经过一个多世纪的发展,德意志银行已经发展成为了综合型的金融服务商,21世纪也成为了欧洲地区最强大的银行。

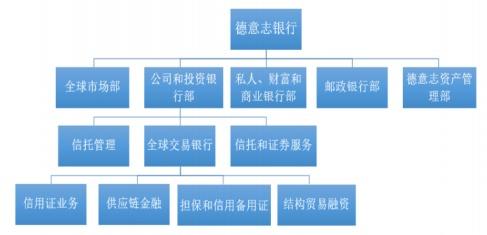

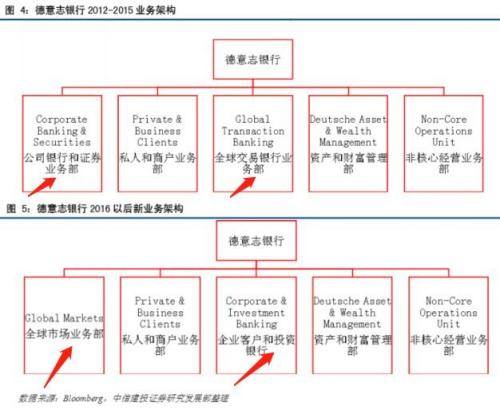

整个集团业务架构分为全球市场部;公司和投资银行;私人、财富和商业银行部;邮政银行部、德意志资产管理部。

当然每一个部门底下还会细分,例如公司和投资银行部又为信托管理、全球交易银行、信托和证券服务等。可以说德意志银行是一家发展成熟的企业集团,业务架构也很清晰。在发展最好的时候,曾经跻身全球十大银行之列。

2

是什么促使德意志银行重组裁员?

这样的一家在全球有着举足轻重地位的集团,现在还要面临着大面积的裁员,着实让人觉得惋惜。

而引起德意志银行重组裁员最直接的原因是银行收入的减少和成本居高不下。

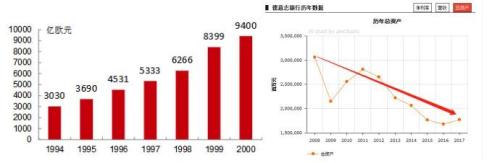

在德意志银行扩张阶段,银行的总资产在不断地增长,但是自从2008年次贷危机的打击之后,这几年来的发展已经大不如从前,德意志银行的总资产就在不断地减少。

上面是1994年-2000年以及2008年-2017年两个阶段德意志银行的总资产走势图,明显可以看到在20世纪德意志银行的资产一直在增加,但是21世纪德意志银行的总资产却总是在走着下坡路。

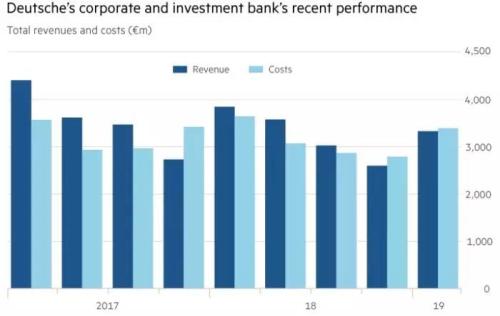

而且雪上加霜的是这几年来德意志银行的成本一直居高不下。

下面是德银企业及投行业务历年表现(百万欧元),其中深蓝为收入,浅蓝为成本。可以看到2017年至今,德意志银行的收入和成本基本上处于相等的情况,而且2018年四季度和2019年一季度德意志银行都处于入不敷出的状态。

资料来源:公司年报,FT,

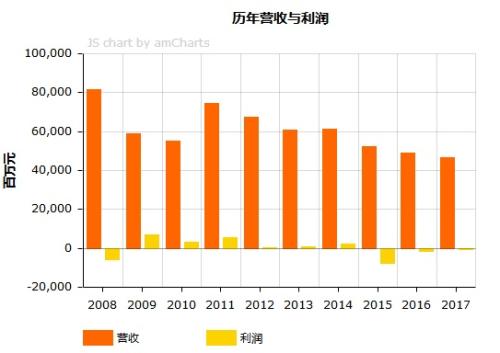

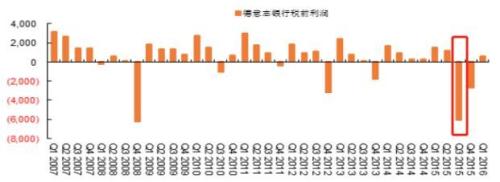

业绩的不断减少再加上高企的成本,德意志银行这10多年的利润都很薄弱甚至是亏损,

在2015-2017年间企业一直处于亏损的状态,直到2018年才再次利润为正。

2019年3月25日德意志银行公布财报,公告显示公司2018财年年报归属于普通股东净利润为2.67亿欧元,同比增长135.55%;营业收入为253.16亿欧元,同比下跌4.28%。

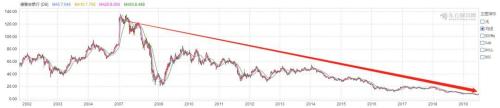

也正是因为这样,德意志银行的股价最近几年一直在走下坡路。2007年至今,股价可以说是腰斩了N多遍。

2019年由BrandFinance公布的全球银行排行榜中,德银已经滑落至第70名。

所以从这就可以看得出德意志银行裁员的原因之一就是企业发展进入衰落期祈求重组新生,这其实就是德意志银行的断臂求生。

在这,或许有人疑惑,德意志银行身为一家地位高,发展成熟的集团,何至于走向没落。

当然原因有很多,在这暴哥主要说两个。一方面是因为德意志银行风险敞口过大,因为德意志银行对国际投行业务具有强的依赖性,而且德国本土零售和国际私人银行业务的匮乏,因此在国际经济放缓增长的风险下完全暴露。

另一方面是德意志银行自从2008年以来就一直深陷丑闻危机,因为德意志银行的各种丑闻银行面临着巨额罚款。

例如2008年的“Cum-Ex”骗税丑闻。在2008年到2011年间是贷款高峰期,而当时德国的税收存在一个漏洞,就是由于交易时间相隔很近,税务机构一时无法确定股票产权一方到底是谁。因此,买卖双方都可以从税务局拿到资本利得税的退税。所以当时的德意志银行高管和员工就利用这一个法律漏洞,不断地骗取退税。

仅仅是在2015-2018年间,德银就因为一连串的非法操作被罚款超过100亿美元。

其中罚款最多2016年因误导投资者出售MBS,最终为了和解德意志银行需要支付72亿美元,除此之外2015年德意志银行涉嫌参与操纵汇率也面临着巨额25亿美元的罚款。

不可否认的是丑闻危机对于德意志银行的影响力确实很大,甚至说现在德意志银行的跌落神坛和集团的丑闻脱不了关系。因为近年来德意志银行因为丑闻被巨额罚款,这也是成本高企的原因之一。

3

德意志银行会引起全球性金融危机吗?

关于这一点暴哥认为这有点过分担忧了。虽然说在通胀高企的2019年,全球降息潮来袭,刚好现在德意志银行大规模重组裁员。串联起来确实让人不得不联想到当年的雷曼兄弟。

但是暴哥在上面也分析了德意志银行的重组裁员说到底还是因为业绩多年来的下滑没有起色,而且巨额罚款也对集团产生了巨大的影响。

总体来说自身的原因占据了主要的因素。而且这其实已经不是德意志银行的第一次遭遇发展危机和重组了。2015年德意志银行遭遇了自从2008年以来的第一次最大规模的亏损。

当时德意志银行也做了一次大规模的重组,企业业务架构也发生了比较大的变化。

当时媒体也曾经发出了类似的感叹,德意志银行会不会成为第二个雷曼兄弟。

然而相比于2018年德意志银行归属于普通股东净利润为2.67亿欧元,2015年德意志银行亏损68亿欧元美元的情况严重多了。

而且,经过历史长河的验证,2016年德意志银行面临着的危机并没有引起世界范围内的大规模经济问题。

整体而言,德意志银行的裁员主要在于企业本身的发展问题,不应夸大其与经济危机的关联。

责编:hxqroot

〖免责申明〗本文仅代表作者个人观点,其图片及内容版权仅归原所有者所有。如对该内容主张权益请来函或邮件告之,本网将迅速采取措施,否则与之相关的纠纷本网不承担任何责任。